Dando continuidade para a série que trouxemos na semana anterior, destacando as principais oportunidades de investimento em 2023, seguiremos falando sobre Renda Fixa e como explorar as possibilidades neste novo ano que se inicia.

Começamos 2023 com a taxa básica de juros, a Selic, em 13,75% – quatro pontos percentuais acima do início de 2022.

Segundo as projeções da XP Investimentos, as taxas esperadas pelo mercado são o ponto de partida para os rendimentos dos títulos de renda fixa. Sendo assim, se espera mais um ano de protagonismo da classe, com retornos elevados.

Apesar disso, a cautela segue necessária. O ano começa com incertezas no campo fiscal e tendência mais negativa do que nos últimos anos. Isto se deve às indicações dadas pelo novo governo eleito em relação a gastos mais altos.

Neste cenário, continuam a enxergar os ativos pós fixados, que acompanham a taxa Selic, como boas opções de investimento conservador, se beneficiando de patamares elevados de juros na conjuntura atual.

Os títulos atrelados ao IPCA são boas alternativas de prazo médio a longo para proteção contra a inflação nos próximos anos, que deve continuar alta, acima da meta do Banco Central do Brasil.

Mais voláteis, os títulos prefixados devem continuar a apresentar taxas elevadas, acima do que foi visto em 2022. O contexto pode ser visto como uma boa oportunidade, porém é indicado cautela em relação ao tamanho da alocação. Afinal, são estes os ativos mais sensíveis às oscilações de cenário macroeconômico antes do vencimento do ativo.

Tanto para ativos prefixados quanto IPCA+, o prazo deve ser levado em consideração: o ideal é escolher prefixados entre dois a três anos de vencimento e títulos de inflação com prazo médio (duration) de até 5 anos.

A diversificação será, como sempre, chave. Seja em termos de indexadores, prazos e emissores, seja em termos de geografias e moedas. Nesse sentido, os bonds, títulos corporativos de renda fixa atrelados ao dólar, também aparecem como uma boa opção para composição de carteira.

Para o próximo ano, além de expectativas de elevações de juros pelo Federal Reserve, banco central norte americano, espera se desvalorização do real em relação ao dólar. Nesse cenário, que conta ainda com prêmios de risco de crédito (spreads) mais altos, oportunidades podem ser capturadas, levando se em consideração, sempre, o perfil de investidor e objetivos.

Fonte: XP Investimentos / Linkedin Wit Invest

O mar está para peixe com o Global BDR

Imagine se você fosse sair para pescar. Equipamentos a postos e olhar atento para garantir a pesca do dia. Gostaria de ter à disposição um mar de oportunidades com peixes variados ou se contentaria em pescar em um aquário minúsculo com poucas espécies? Certamente responderia sem pensar que a primeira opção parece a mais coerente. E é assim com os investimentos. Ter boas oportunidades e com menor risco significa aumentar a proteção aos seus investimentos com a possibilidade de bons lucros.

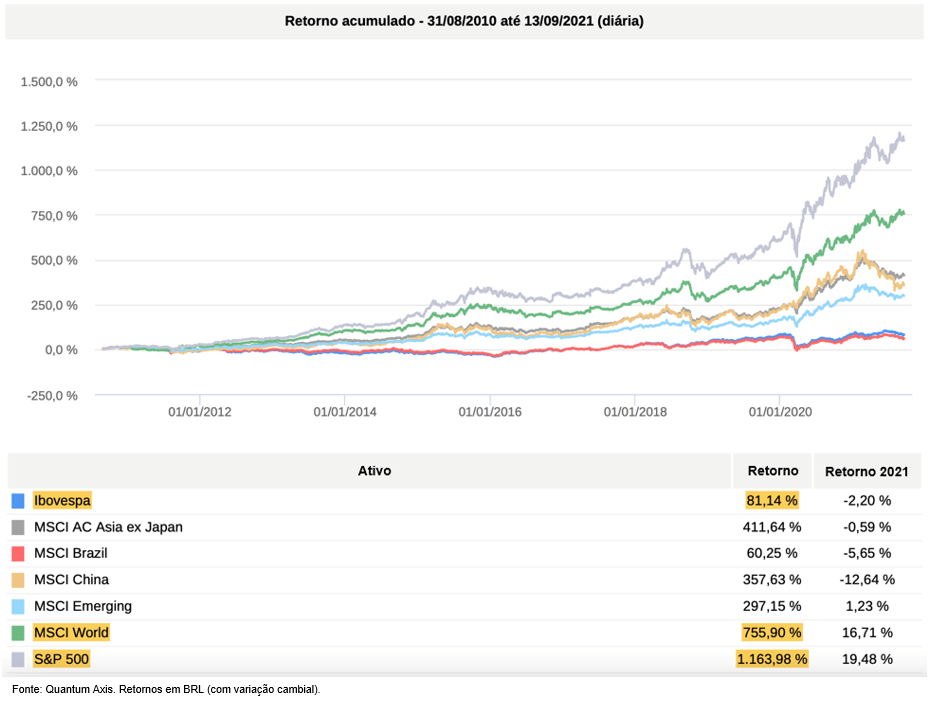

Esta é a proposta do recém-lançado fundo da XP Investimentos, em parceria com o Morgan Stanley Investment Management no Brasil, instituição financeira americana que existe desde 1975. Com uma estratégia que já carrega há 13 anos no exterior, o Global BDR Advisory FIC FIA pesca justamente novas oportunidades de empresas listadas mundo afora , diferentemente dos demais fundos que ficam restritos ao “aquário” da B3. Em proporções, seria como optar por 57 mil alternativas de companhias, ao contrário das 400 listadas na Bolsa brasileira.

Expor seu capital às oportunidades lá fora é ter acesso a um volume negociado imensamente maior, assim como a liquidez. É também ter passe livre para internacionalizar seu dinheiro, que lá fora acaba sendo pouquíssimo influenciado pelos fatores relacionados à economia local.

Apesar de existir há menos de um mês no Brasil, o Global BDR já possui uma estratégia bastante consolidada no exterior. Com uma carteira concentrada em 20 empresas v.s. o índice de referência MSCI World com 1559, o fundo tem como premissa ter poucas e boas empresas sob sua administração em diferentes setores, incluindo os ligados ao consumo discricionário, como bebidas, moda, perfumes, cosméticos e joalheria. Nomes como o grupo LVMH, o maior conglomerado de marcas de luxo do mundo, Ferrari, Alibaba e Microsoft fazem parte desta lista.

As 10 principais posições representam mais de 65% da estratégia do Global BDR, que possui um horizonte voltado ao longo prazo (de 2 a 3 anos mínimos).

Para quem busca algo novo no mercado, a maré é boa! Com apenas R$ 100 é possível investir no fundo, que oferece resgate em até três dias. O Morgan Stanley IM oferece também, por meio da plataforma da XP Investimentos, uma versão hedgeada do fundo e outra exposta ao dólar.

O Global BDR já possui R$ 5 milhões investidos aqui no Brasil e ultrapassa os US$ 3 bilhões no exterior. O fundo tem duas alavancas de retorno: a primeira é relacionada com a análise de fatores, ou seja, busca-se identificar qual estilo – Valor, Crescimento ou Qualidade – deve ter mais catalizadores positivos nos próximos 12 a 18 meses, e a segunda tem a ver com a seleção de ações que refletem tais estilos para compor o portfólio.

Vale lembrar que um fundo BDR é aquele que abre as portas para que você invista no exterior mesmo estando no Brasil. Trata-se de um fundo composto por certificados que representam ações – os BDRs – emitidas por empresas em outros países, mas que são negociadas no pregão da B3. Ou seja, com ele você tem a possibilidade de navegar em mares nunca antes desbravados, diversificando sua carteira, reduzindo a exposição do seu dinheiro ao chamado risco-Brasil e de uma forma simples, sem precisar abrir uma conta no exterior.

Boa pescaria!

Quem somos

Serviços

A WIT Invest - Agente Autônomo de Investimentos Ltda. é uma empresa de agentes autônomos de investimento devidamente registrada na Comissão de Valores Mobiliários, na forma da Resolução CVM 16 2021. A WIT Invest - Agente Autônomo de Investimentos Ltda. atua no mercado financeiro credenciada à XP Investimentos CCTVM S/A, o que pode ser verificado através do site da CVM ou através do site da ANCORD. Na forma da legislação da CVM, o Agente Autônomo de Investimento não pode administrar ou gerir o patrimônio de investidores. O Agente Autônomo é um intermediário e depende da autorização prévia do cliente para realizar operações no mercado financeiro. O investimento em ações é um investimento de risco e rentabilidade passada não é garantia de rentabilidade futura. Na realização de operações com derivativos existe a possibilidade de perdas superiores aos valores investidos, podendo resultar em significativas perdas patrimoniais. Para informações e dúvidas, favor contatar seu Agente Autônomo de Investimentos. Para reclamações, favor contatar a Ouvidoria da XP Investimentos no telefone nº 0800 722 3730.

Comentários